華西證券:銀行負債端仍有壓力

炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

郁言債市

01

央行加力呵護流動性,資金利率先下后上

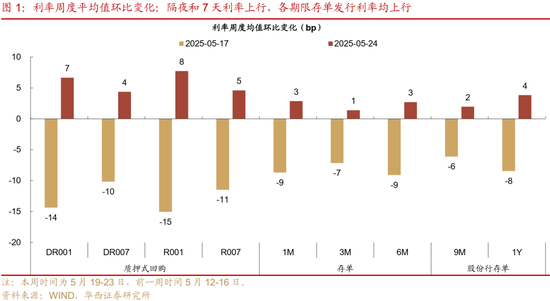

5月19-23日,經歷前一周五(16日)的資金波動后,央行投放力度明顯提升。本周(19-13日)央行逆回購累計投放9460億元,到期4860億元,凈投放4600億元(前一周凈回籠3501億元)。與此同時,央行還開展2400億元的國庫現金定存投放,以及5000億元的MLF操作,剔除當月MLF到期1250億元,實現MLF凈投放3750億元。

在央行加碼流動性投放的背景下,資金面延續漸進修復趨勢,不過在稅期走款首日邊際收緊。周一至周四(19-22日)資金價格逐步下臺階,隔夜利率由上周五的1.6%水平修復至1.4%-1.5%區間,DR001下行15bp至1.48%,R001下行13bp至1.53%;7天資金價格同樣降至1.5%水平,DR007、R007分別下行7、5bp,至1.57%、1.58%。周五(23日)在特別國債發行和稅期走款首日的影響下,資金面邊際收斂,DR001、R001單日均上行9bp,分別至1.57%、1.61%,7天資金利率同樣抬升,DR007、R007分別升至1.59%、1.63%。

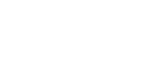

全周來看,盡管資金利率整體呈下行態勢,但由于周初利率水平相對較高,全周平均資金價格仍較前一周有所抬升,DR001、R001周均值較上周分別上行7、8bp,DR007、R007分別環比上行4、5bp。

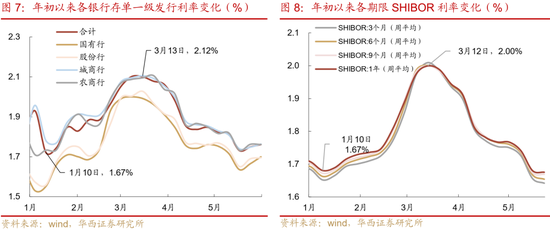

近兩周,1年期Shibor利率再度下探1.67%的年內低點,之后在1.67%-1.68%區間窄幅震蕩,繼續下行動力不足,與此同時存單發行利率轉為上行。結合資金融出數據來看,本周(5月19-23日)日均銀行體系融出規模收窄至3.0萬億元(上周為3.7萬億元),銀行或出于負債端壓力,削減了資金融出規模。

存單在一級市場的定價通常參考同期限Shibor利率,二者或在一定程度上能夠反映銀行負債端的壓力。舉例來看,1月10日,1年期Shibor和1年期同業存單發行利率同步降至階段低點(分別為1.67%、1.67%),同期銀行體系融出規模跌破3萬億元。其后兩者利率持續攀升,3月12日分別觸及年內相對高位(分別為2.00%、2.12%),對應銀行融出規模降至1萬億+水平。隨著二者利率回落,銀行融出規模緩步抬升,3月20日已回升至2萬億元上方。

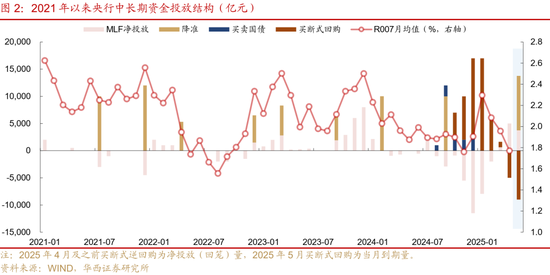

往后看,下周(5月26-30日)資金面,稅期疊加跨月,季節性因素影響或占上峰,在銀行負債端仍有壓力的背景下,資金面平穩還需依賴央行呵護。

利空資金面的因素包括,其一,稅期疊加跨月(跨端午節),資金面或將邊際趨緊。26日為稅期走款最后一日,資金利率可能面臨一定擾動。不過從歷史規律看,5月稅期對資金面的影響相對有限,以R007為例,2021-2024年稅期截止日走款前后三天,僅2021年同期出現22bp的大幅上行,2022年基本持平,2023-2024年反而呈現下行態勢。值得注意的是,2021年5月稅期資金利率之所以明顯上行,是因為納稅申報日延遲至21日,使得稅期走款最后一日借入7天資金可跨月。今年情況與2021年類似,26日既是稅期截止日,又逢7天資金可跨月(疊加端午假期),稅期走款和跨月需求雙重因素的作用,或放大利率上行幅度。

其二,逆回購到期量升至9000+億元,前一周為4860億元。不過,考慮到下周將遇稅期和跨月,結合近期央行持續呵護流動性的政策取向來看,預計央行可能會維持一定的投放力度以緩解資金面壓力。

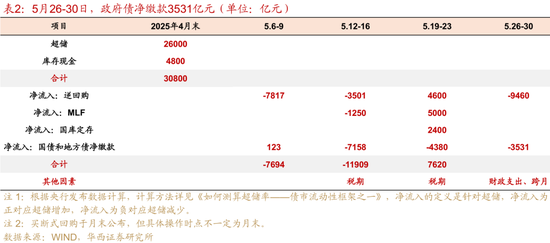

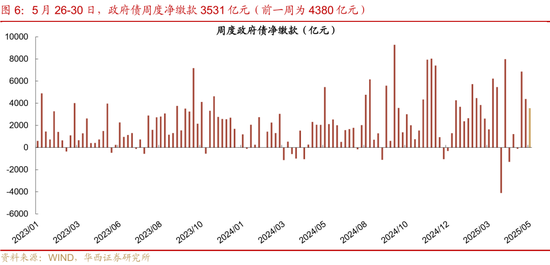

利多因素在于,月末財政支出,或對流動性形成支撐,2020-24年5月財政支出規模分布在1.7-1.9萬億元。此外,下周政府債凈繳款壓力降至3531億元,低于前一周的4380億元,對資金面的擾動略有緩解。

此外,關注央行月末的操作公告,明確月內中長期資金的投放情況。本月央行宣布降準0.5個百分點,疊加凈投放MLF 3750億元,累計釋放13750億元的中長期資金。與此同時,5月有9000億元3個月期買斷式逆回購到期。參考4月經驗,央行中長期資金等量續作,相當于用1年期MLF替換3個月期買斷式逆回購,或意在緩解銀行流動性指標考核壓力。因此,當前3750億元MLF凈投放的性質尚不明確,究竟是結構性調整,還是作為增量流動性補充,仍需觀察月末央行的操作公告。

02

超儲更新

根據2025年4月金融機構資產負債表、信貸收支表數據,測算4月末超儲率約0.9%,較2025年3月末下降0.1pct,去年同期為1.3%。4月超儲回落至2.6萬億元。

2025年5月1-23日,公開市場累計凈回籠資金0.1萬億元,其中逆回購凈回籠0.7萬億元,MLF凈投放0.4萬億元,國庫定存凈投放0.2萬億元;政府債凈繳款1.1萬億元,央行降準1萬億,合計影響超儲下降約0.2萬億元。

03

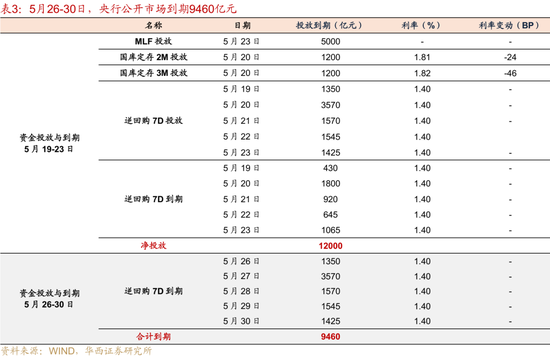

公開市場:5月26-30日,央行逆回購到期9460億元

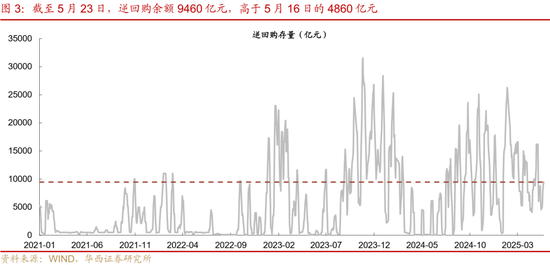

5月19-23日,央行公開市場凈投放12000億元,其中逆回購投放9460億元,到期4860億元,合計凈投放4600億元;MLF投放5000億元;2M和3M國庫定存各投放1200億元。截至5月23日,逆回購余額9460億元,較5月16日的4860億元大幅回升。

5月26-30日,央行逆回購到期9460億元。

04

票據市場:利率轉為下行,大行轉為賣票

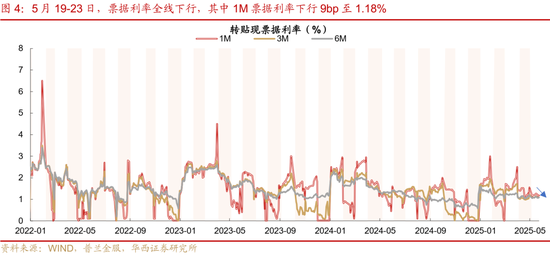

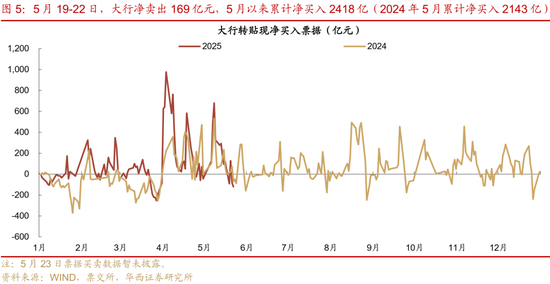

5月第三周(5月19-23日),票據利率轉為下行,大行轉為賣票。截至5月23日,1M轉貼現票據利率從前一周的至1.27%下行至1.18%,3M下行5bp至1.09%,6M下行4bp至1.09%。不過5月19-22日,大行凈賣票169億元,其在5月累計凈買入2418億元(2024年5月累計凈買入2143億元)。

05

政府債:5月26-30日凈繳款降至3531億元

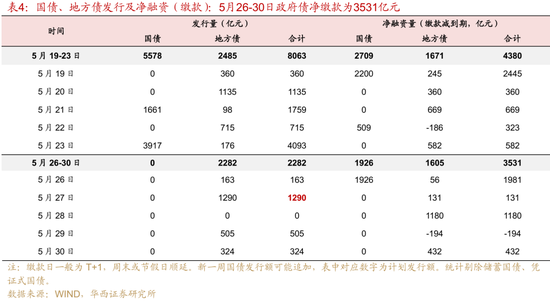

政府債壓力有所降低,凈繳款規模為3531億元。按發行日計算,5月26-30日,政府債計劃發行量為2282億元,較上周8063億元大幅回落,其中發行品種均為地方債,國債無發行計劃。

按繳款日計算,政府債凈繳款為3531億元,較前一周的4380億元有所降低,主要由于5月國債已于周五(23日)全部發行完畢,下周(26-30日)國債凈繳款規模降至1926億元(前一周為2709億元);地方債凈繳款量也在小幅回落,較前一周環比降66億元至1605億元。

06

同業存單:發行利率轉為上行,到期壓力邊際回落

存單加權發行利率轉為上行。5月19-23日,同業存單加權發行利率為1.67%,較前一周上行2bp,此前連續兩周環比下行6bp。以1年期存單發行利率為參考,各機構類型周度平均值全線上行,其中股份行上行幅度最大,環比升4bp至1.69%,其余類型銀行環比上行幅度在1-3bp不等(前一周降幅在7-9bp)。

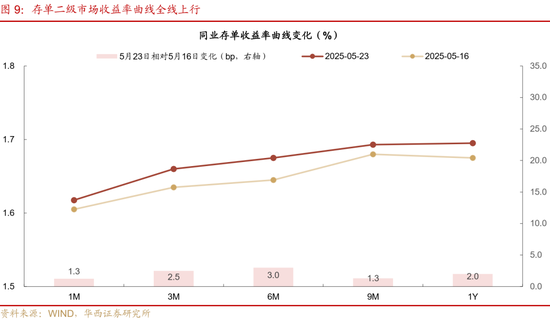

二級市場方面,存單到期收益率曲線全線上行。其中,6個月AAA同業存單上行幅度最大,環比升3.0bp至1.68%,其余期限AAA同業存單則分別較前一周上行1.3-2.5bp不等。

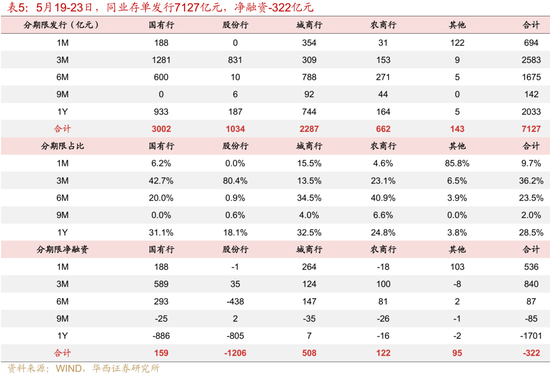

同業存單凈融資規模雖仍為負值,但較前期有所回升。5月19-23日,同業存單發行7127億元,凈融資-322億元,前一周(5月12-16日),同業存單發行5117億元,凈融資-821億元。募集率方面,5月19-23日,同業存單募集率降至91.79%(前一周為94.11%)。

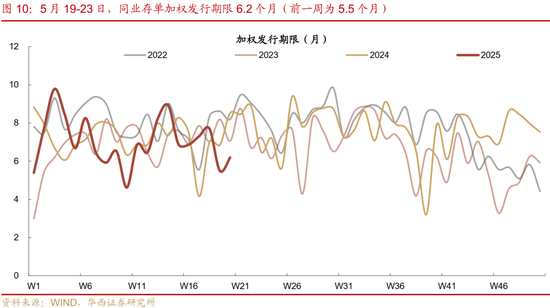

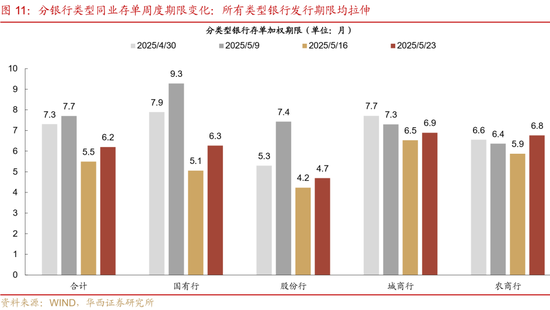

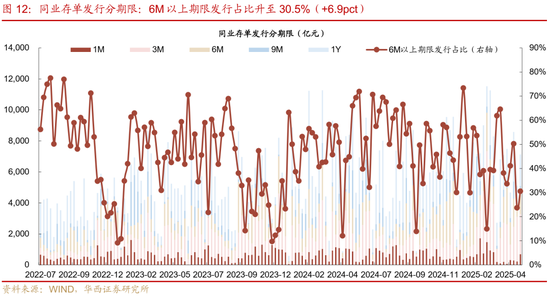

存單發行期限均拉伸。5月19-23日,同業存單加權發行期限6.2個月,較上周有所拉伸。分期限結構觀察,銀行主要發行期限為3個月(占36.2%),其次是1年(占28.5%)。分機構觀察,各類型銀行發行期限均拉伸,其中,國有行和股份行發行期限分別拉伸1.2、0.5個月至6.3、4.7個月,6M以上期限發行占比分別環比升7.8、6.1pct至31.1%、18.7%;城農商行加權期限則分別拉伸0-1個月不等。

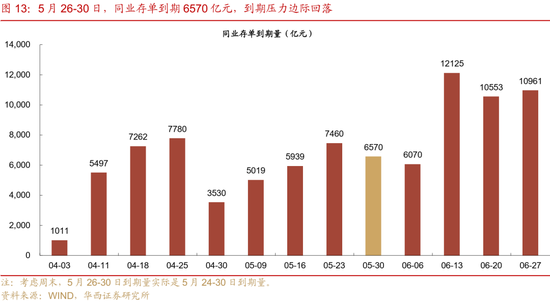

往后看,存單到期壓力有所回落。下周(5月26-30日)存單到期6570億元,規模低于前一周的7460億元,后續一周存單到期量將邊際回落,不過規模仍維持6000+億水平。整體來看,5月同業存單到期規模接近2.5萬億元,與4月基本持平。

風險提示:

流動性出現超預期變化。如國內經濟數據持續超預期,流動性相應可能出現超預期變化。貨幣政策出現超預期調整。如國內經濟超預期放緩、或海外貨幣政策超預期變化,國內貨幣政策可能出現超預期調整。

標簽: 華西

相關文章

-

50只券商股齊飄紅,“牛市旗手”業績爆了!國聯民生、華西證券預增超10倍詳細閱讀

炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會! 來源:時代周報 7月11日,滬指沖高又回落,市場走向扣人心弦。...

2025-07-12 21 華西

-

華西股份:公司主要產品為滌綸短纖維,暫無生產芳綸纖維產品的計劃詳細閱讀

有投資者向華西股份提問, 您好,這幾年世界戰事多頻公司會考慮生產芳綸纖維用于保護生命的服裝嗎?謝謝! 公司回答表示,您好,公司主要產品為滌綸短纖維,暫...

2025-03-15 53 華西

-

華西證券:春季攻勢延續 深挖“兩會”相關投資機會詳細閱讀

2 月全球權益市場呈現“東強西弱”格局,中國市場走出結構性科技行情,恒生科技指數漲幅一度超20%。月末,受到英偉達等美科技股大跌和美國關稅政策影響...

2025-03-03 52 華西

-

華西策略:A股有望迎來“開門紅”詳細閱讀

炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會! 來源:策略李立峰與行業配置筆記 投資要點 一、春節假期前后(...

2025-02-04 50 華西

-

華西證券:繼續看好本輪跨年行情 深挖“新質牛”主線詳細閱讀

市場回顧 受美聯儲議息會議釋放鷹派信號影響,本周全球大類資產中,除美元外的其他資產普遍受到沖擊,VIX 指數一度飆漲74%。股市方面,全球主要...

2024-12-22 57 華西

發表評論